严查违规返税、推广反向开票,税收监管新动向将给用废企业带来什么影响?

编者按:今年以来,国务院多次发文提出要推动构建废弃物循环利用体系、加快发展方式绿色转型,《关于加快构建废弃物循环利用体系的意见》(国办发〔2024〕7号)指出要推进废弃物精细管理和有效回收、提高废弃物资源化和再利用水平、培育壮大资源循环利用产业;《推动大规模设备更新和消费品以旧换新行动方案》(国发〔2024〕7号)从实施设备更新、消费品以旧换新、回收循环利用、标准提升四方面举措提高国民经济循环质量和水平。在地方层面,四川省发布了《四川省再生资源回收行业发展规划(2023-2025年)》、合肥市出台了《合肥市废旧物资循环利用体系建设实施方案》等文件,推动废旧物资循环利用体系的建设。再生资源行业在提高资源循环利用水平、促进绿色低碳循环发展等方面具有重要意义,是各地政府重视与鼓励发展的行业领域。而在税收方面,再生资源回收、综合利用领域的政策不断更迭,为促进合规经营、提高利润空间,再生资源行业的业务模式也随之不断调整,与此同时也伴随着诸多税务合规问题。近期,严查违规返税、推广反向开票等税收监管新动态引发再生资源行业的热议,此前华税已就回收企业的税收风险进行解析,本文向再生资源行业的下游延伸,分析新监管趋势下用废企业的涉税风险与合规建议。

一、通过回收企业收购废旧物资是用废企业常见做法

(一)废旧物资回收经营业务需要登记备案

《关于完善资源综合利用增值税政策的公告》(财政部 税务总局公告2021年第40号,以下简称“40号文”)规定,再生资源回收纳税人应符合国家商务主管部门出台的再生资源回收管理办法要求,进行市场主体登记,并在商务部门完成再生资源回收经营者备案。《再生资源回收管理办法》规定,从事再生资源回收经营活动,必须符合工商行政管理登记条件,经工商注册登记后方可从事经营活动。因此,无论废旧物资掌握在个体散户或大散户手中,最终都需要归集到有经营资质的回收企业,以回收企业的名义向用废企业供给废旧物资。在目前的实践中,用废企业多通过回收企业收购所需的废旧物资。

(二)“散户—回收企业—用废企业”模式能够缓解用废企业发票困境

我国废旧物资源头大多为工业及生活产废,产废企业基于其行业优势地位,或出于账外销售、规避税收等目的,通常不带票将废旧物资销售给回收站等个体经营者,而居民日常产废则直接销售给拾荒者、废品回收站,更无法开具出增值税专用发票。因此,在废旧物资归集到回收站个体经营者(以下统称为“散户”)环节,增值税专用发票链条的开具即已断裂。

为缓解这一行业困境,在2008年之前,针对从事再生资源回收业务的先征后返、免税等税收优惠先后出台,尤其在免税政策下,回收企业销售其收购的废旧物资免征增值税,而用废企业可以按照回收企业开具的普通发票计算抵扣进项税额。在该项政策下,加之回收企业可以利用收购凭证进行税前扣除,“散户—回收企业—用废企业”的业务模式成为主流,用废企业通过回收企业采购废旧物资、取得增值税专用发票,实现增值税进项抵扣与企业所得税的税前扣除。

2008年财政部、国家税务总局发布《关于再生资源增值税政策的通知》(财税[2008]157号),取消了再生资源回收企业的免税及用废企业计算抵扣政策,部分地区不再允许回收企业以自制凭证进行企业所得税税前扣除。在此背景下,大多数回收企业选择在有财政返还政策的地区开展回收业务,以缓解其向用废企业开具发票、全额纳税带来的税负问题。2021年出台的40号文虽规定了再生资源回收企业销售其收购的废旧物资可以选择适用简易计税方法按3%征收率计算缴纳增值税,一定程度上缓解了回收企业的增值税税负,但该政策未对企业所得税税前扣除凭证问题作出有效回应,在再生资源行业的贸易链条中,多数企业仍依赖财政返还构建贸易链条进行废旧物资购销交易。

(三)用废企业享受“即征即退”的条件之一是收购废旧物资“取得发票”

某上市公司近期公布的《2023年年度报告》显示,公司以三剩物、农作物秸秆、沙柳、玉米芯为原料生产的纤维板及刨花板等产品实行增值税即征即退政策,共取得即征即退收入4366余万元。即征即退是部分再生资源用废企业降低实际税负、实现营利的主要来源,是企业维持生产经营的基础之一,因此,如何正确地享受即征即退政策,成为绝大多数用废企业关注的重点。

40号文规定,纳税人从事《资源综合利用产品和劳务增值税优惠目录(2022年版)》(以下简称“《目录》”)所列的资源综合利用项目,其申请享受增值税即征即退政策时,应同时符合七个条件,其中之一便是收购废旧物资应当取得发票或其他合法凭证——纳税人在境内收购的再生资源,应按规定从销售方取得增值税发票;适用免税政策的,应按规定从销售方取得增值税普通发票;销售方为依法依规无法申领发票的单位或者从事小额零星经营业务的自然人,应取得销售方开具的收款凭证及收购方内部凭证,或者税务机关代开的发票。

由此可见,取得增值税发票是用废企业享受资源综合利用产品即征即退政策的前提之一,在“散户—回收企业—用废企业”的模式下,用废企业能够自上游回收企业处取得增值税专用发票进行进项抵扣、享受即征即退,以及企业所得税的税前扣除。

二、严查违规返税下回收企业的虚开风险或将传导至用废企业

在近日两高涉税犯罪司法解释暨典型案例新闻发布会上,公安部经济犯罪侦查局副局长、一级巡视员吴迪指出,“新业态、行业性逃税问题突出。贵金属、农产品、废旧物资、电子产品、石化、煤炭等行业仍是虚开骗税犯罪高发领域”。再生资源行业的虚开问题长期以来是多部门打击的重点。

“散户—回收企业—用废企业”的交易模式存在多环节、多主体、回收企业不参与货物运输、仓储等问题,办案机关可能会以无真实货物交易为由,否认回收企业存在的合理性,进而否认整个购销交易链条的合法性,对链条中参与购销交易并开具与接受发票的各个主体立案侦查或协查。在再生资源行业虚开案件中,有相当部分案件是由于回收企业出现虚开问题进而牵连到用废企业,回收企业主管税务机关向下游用废企业主管税务机关发送《税收违法案件协查函》及《已证实虚开通知单》,用废企业将面临税务稽查,可能会被要求做进项转出、加收滞纳金、补缴企业所得税等,甚至可能被移交公安机关以虚开刑事案件立案侦查。

在“散户—回收企业—用废企业”交易链条中,回收企业多设立在园区享受财政返还。今年以来,审计、税务等多部门提出要严肃查处违规返税问题,2024年全国八部门联合打击涉税违法犯罪重点领域之一即是通过虚开手段骗取留抵退税、财政返还和政府补贴的行为。在目前的监管形势下,回收企业面临严峻的涉税风险,其基于发票开具、缴纳税款而取得的财政返还款面临被倒查、追回的风险,而回收企业向下游用废企业开具发票的虚开问题也是涉税风险的重要表现之一,回收企业的涉税风险或将传导至用废企业。

三、税收监管新趋势下用废企业如何做好合规管理?

(一)把握业务真实性,做好资料留存

用废企业应以业务真实性为准绳,同时留存好相关的业务资料备查。为节省运输成本、提高交易效率,货物通常直接自散户处运往用废企业,回收企业因无实际参与货物运输而容易被质疑与用废企业之间无真实业务发生,进而影响用废企业发票的认证抵扣。因此,佐证收购废旧物资业务的真实性是关键:在货物运输方面,用废企业应当注意运输单证、车辆信息的留存;在货物验收方面,用废企业应当留存好与回收企业签订的购销合同、委托提货单,同时拍摄运货车辆照片、记录送货时间等信息,留存好过磅单、质量检测报告等材料,必要时可要求回收企业派遣驻场员,参与货物的验收与结算。

2023年5月,中国再生资源回收利用协会发布《再生资源经营性电子数据存证技术规范》团体标准(以下简称“《技术规范》”),以团体标准的形式规范行业交易信息存证平台建设和管理,将交易过程中的商流、物流、资金流、票据流等信息通过平台存证,运用数字技术记录废旧物资回收利用交易全流程,形成了完整且无法篡改的证据链,能够在一定程度上缓解交易真实性难以佐证的问题,帮助用废企业形成完整的交易证据链。但因存证平台的构建尚处于探索阶段,能否得到税务、公安等办案机关的认可、佐证业务的真实性仍有待探讨。目前已有两家企业获得中国再生资源回收利用协会颁发的再生资源经营性电子数据存证服务认证证书。用废企业可以关注这一行业趋势,寻找税务合规路径。

(二)正确适用资源综合利用产品即征即退政策

40号文规定,增值税一般纳税人销售自产的资源综合利用产品和提供资源综合利用劳务(符合《目录》规定),可享受增值税即征即退政策。纳税人在当期销售综合利用产品和劳务销售收入中剔除不得适用即征即退政策部分的销售收入后,计算可申请的即征即退税额:可申请退税额=[(当期销售综合利用产品和劳务的销售收入-不得适用即征即退规定的销售收入)×适用税率-当期即征即退项目的进项税额]×对应的退税比例。

1、资源综合利用即征即退监管趋严

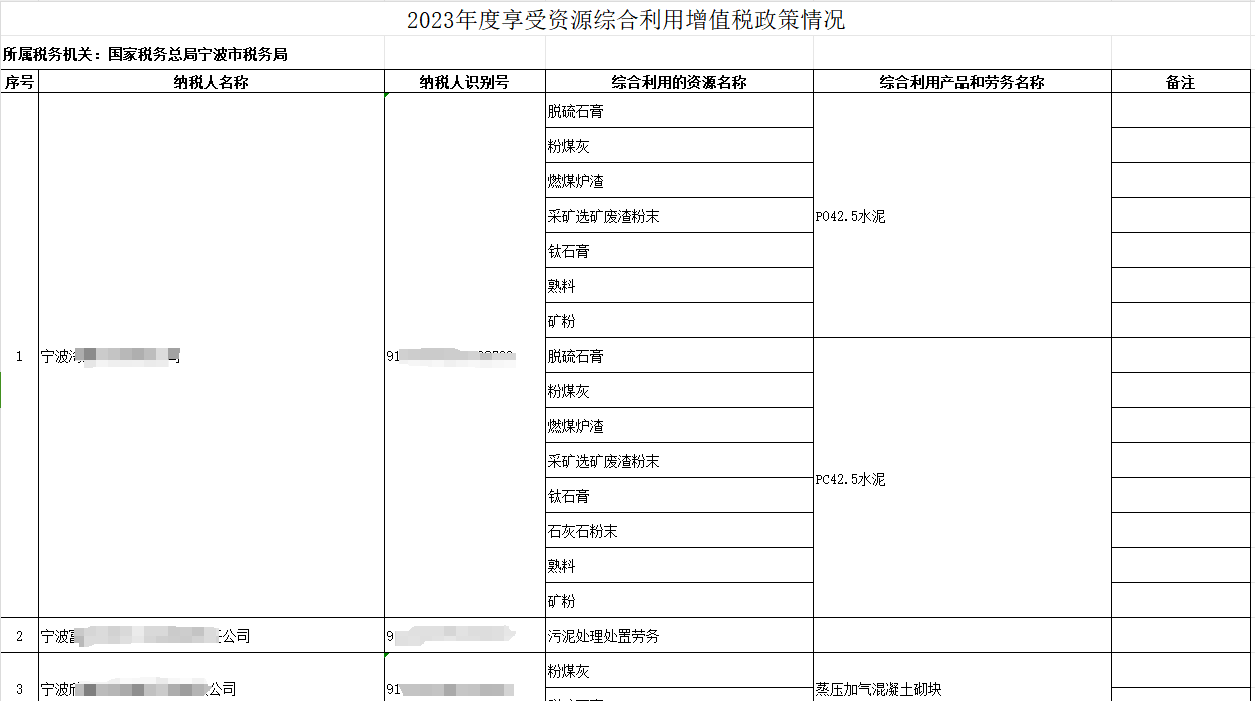

40号文对用废企业即征即退政策的适用规定了严格的监管要求。一方面是日常的公示要求,各省、自治区、直辖市、计划单列市税务机关应于每年3月底之前在其网站上将本地区上一年度所有享受增值税即征即退或免税政策的纳税人的信息予以公示,公示的内容包括纳税人名称、纳税人识别号、综合利用的资源名称、综合利用产品和劳务名称;另一方面,40号文规定了大额退税复查制度,纳税人在单个所属期退税金额超过500万元的,主管税务机关应在退税完成后30个工作日内,将退税资料送同级财政部门复查,财政部门逐级复查后,由省级财政部门送财政部当地监管局出具最终复查意见。

2、关注即征即退政策适用条件,正确享受税收优惠

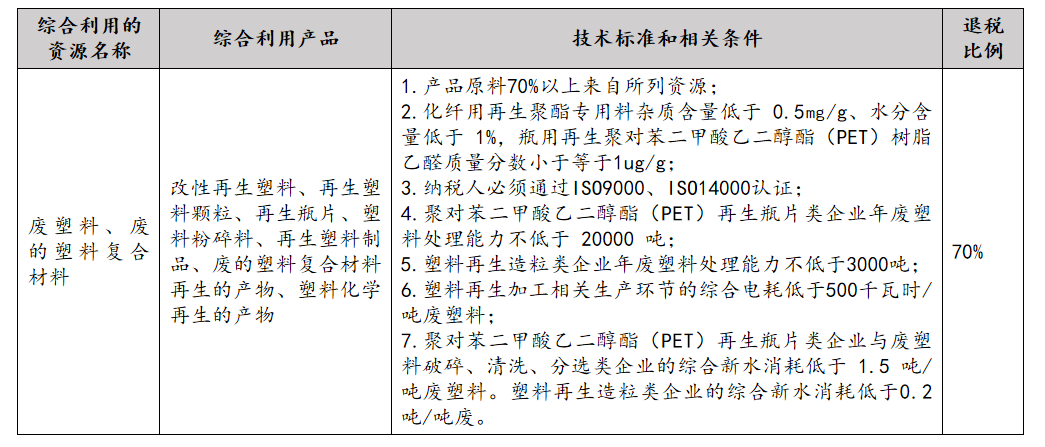

企业享受即征即退的前提是利用《目录》所规定的资源生产出符合规定的资源综合利用产品,如下图所示,以废塑料为例,用废企业收购废塑料,生产成所列示的改性再生塑料等综合利用产品,同时符合技术标准和相关条件的,可享受70%的退税比例:

除从事《目录》所列的资源综合利用项目外,40号文规定了申请享受即征即退需同时满足的七个条件,企业需关注以下要点:一是收购废旧物资应取得合法凭证,未按规定取得合法凭证的,该部分销售收入不得退税,在未来反向开票政策落地后,有回收经营资质的用废企业直接收购废旧物资,符合自行开具发票条件的,其开具的发票是否属于40号文所规定的合法凭证,也有待进一步的观察;二是要建立收购台账,并对台账的内容有详细要求,全面采集和记录收购再生资源的信息;三是要做好日常的税务合规管理,避免纳税信用等级不符合政策要求。